Mit Aryza Evaluate gewappnet gegen EBA-Stress

Mit Open Credit – Evaluate hilft Aryza Banken bei der Umsetzung der regulatorischen Vorgaben des gleichnamigen Bilanzierungsstandards, der eine zukunftsgerichtete Bewertung der Vermögenswerte verpflichtend vorsieht. Mit zahlreichen Berechnungsmöglichkeiten schafft unser Softwaremodul Transparenz im bilanziellen Zahlenwerk der Zukunft. Das kann eine große Hilfe sein, wie der EBA-Stresstest Mitte vergangenen Jahres gezeigt hat

Als die europäische Bankenaufsicht EBA im vergangenen Jahr 50 Banken aus 15 europäischen Ländern zum Stresstest bat, fanden sich die deutschen Geldhäuser auf den hinteren Plätzen wieder. Platz 13 von 15 im Ländervergleich.

Die Aufseher hatten Banken auf Basis ihrer jeweiligen Bilanz des Jahres 2020 durchrechnen lassen, wie stark sich Kernkapitalquoten und Verschuldungsgrad bis Ende 2023 entwickeln würden, wenn Pandemie und Wirtschaftsflaute sich zuspitzen würden. Zwar erwiesen sich die Kapitalpuffer der meisten untersuchten Geldhäuser als ausreichend tragfähig, aber: „Wir haben im Krisenszenario […] gesehen, dass einige Banken ihre zusätzlichen Kapitalpuffer zum Teil nutzen mussten“, sagte seinerzeit BaFin-Exekutivdirektor Raimund Röseler. Das zeige, dass es richtig sei, über das harte Kernkapital hinaus für Krisenfälle solche Kapitalpuffer zu fordern.

Banken, die im hypothetischen Krisenszenario schlecht abschneiden, müssen damit rechnen, dass ihnen die Aufseher vorgeben, den Kapitalpuffer zu verstärken, um besser für mögliche Rückschläge gerüstet zu sein. Das tagesaktuelle Wissen nicht nur über den Status quo, sondern auch Prognosen über ihre Vermögenswerte ist für Kreditinstitute in diesem Kontext zweifellos Gold wert.

An dieser Stelle kommt Open Credit – IFRS 9 ins Spiel. Unsere Softwarelösung beinhaltet drei Module, die das Zahlenwerk der Zukunft offenlegen und jederzeit für Transparenz hinsichtlich der Gefahren in der Bilanz sorgen:

- Impairment Engine

- Parameter Engine

- Risk Engine

Aryzas Impairment Engine hilft Kreditinstituten dabei, erwartete Wertminderungen zu berechnen. Unser Tool umfasst dabei sowohl das Bad Book als auch das Good Book. „Während das Bad Book als Planungsinstrument für kritische signifikante Verträge dient, das eine manuelle Cashflow-Schätzung ermöglicht, ist das Good Book für eine automatische Verrechnung der Grundgesamtheit eines Instituts nach einem Parameteransatz zuständig“, erklärt Martin Grasse, Product Owner IFRS 9

Bei 10 Millionen Finanzinstrumenten benötige ich für Importe, Erstellung von Risikoparametern mittels PE-Modellen, Berechnungen und Exporte ungefähr 20 Stunden. Wird dies 25 mal sequentiell hintereinander gerechnet, ergibt dies in Summe ca. 20 Tage. Mit der matrizenbasierten Berechnung und vor allen Dingen Datenhaltung kann dies auf 2-3 Tage reduziert werden.

Martin Grasse

Eine der Kernfunktionen der Softwarelösung ist die Möglichkeit, den Expected Loss zu errechnen. IFRS 9 schreibt vor, eben jene Kreditverluste bei finanziellen Vermögenswerten nach dem Ansatz der erwarteten Kreditausfälle (ECL) zu bewerten und zu erfassen – also die Differenz zwischen dem Barwert aller vertraglichen Zahlungsströme und dem Barwert der erwarteten künftigen Zahlungsströme.

Für Finanzinstrumente mit Hinweisen auf Kreditverschlechterung, die zu fortgeführten Anschaffungskosten bewertet werden, hat der IFRS 9 mit dem Lifetime Expected Credit Loss (LECL) überdies einen verpflichtenden Wertminderungsmaßstab geschaffen. Dieser orientiert sich am finanzwirtschaftlichen Risikomanagement von Banken und beinhaltet Informationen, die bereits in die Zukunft gerichtet sind.

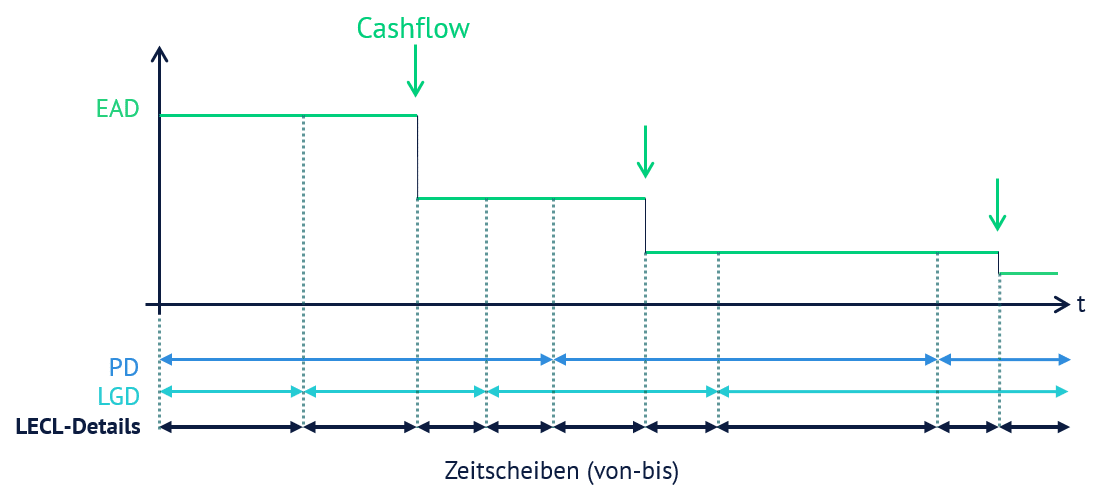

„In Open Credit – IFRS 9 kann der LECL in dynamischen Zeitscheiben berechnet werden“, sagt Martin Grasse. Der LECL ist jeweils abhängig von der erwarteten Kredithöhe zum Zeitpunkt des Ausfalls (EAD-Profil) sowie der Ausfallwahrscheinlichkeit (PD) und Verlustquote (LGD).

Bestehende oder neue Modelle zur Ermittlung erforderlicher Risikoparameter (z. B. Ausfallwahrscheinlichkeit (PD), erwartete Ausfallhöhe (LGD), Credit Conversion Factor (CCF) können flexibel über die Parameter Engine individuell eingebunden werden. EAD-Profile, bzw. zukünftige Sicherheitenentwicklungen können zudem generiert werden.

- periodische Sicherheitenberechnung

- Ermittlung vektorbasierter Risikoparameter

- Modifikationen POCI

Mit der Risk Engine – und hier sind wir wieder beim konkreten Anwendungsbeispiel „EBA-Stresstest“ aus der Einleitung – kann die Widerstandsfähigkeit jederzeit geprüft werden. Neben regulatorischen Stresstests (z. B. EBA) können zudem individuelle Stresstests (z.B. Migrationsverluste) durchgeführt werden. Das Programm errechnet erwartete Lifetime-Verluste auf Gesamtportfolios parallel zu verschiedenen Stressszenarien. „Das universelle Kalkulationsschema kann auf Basis einer hochoptimierten Expected-Loss-Berechnung bis zu 25 Szenarien parallel berechnen“, erklärt Martin Grasse. In Zusammenspiel mit der Parameter Engine unterstützen sowohl die Sicherheitenberechnung, als auch die Modelle eine matrizenbasierte Berechnung – das ermöglicht einen drastischen Geschwindigkeitsvorteil.

„Performanz lautet hier das Stichwort“, so Martin Grasse und nennt ein Beispiel: „Bei 10 Millionen Finanzinstrumenten benötige ich für Importe, Erstellung von Risikoparametern mittels PE-Modellen, Berechnungen und Exporte ungefähr 20 Stunden. Wird dies 25 mal sequentiell hintereinander gerechnet, ergibt dies in Summe ca. 20 Tage. Mit der matrizenbasierten Berechnung und vor allen Dingen Datenhaltung kann dies auf 2-3 Tage reduziert werden.“

Auch das Adressenausfallrisiko – es beschreibt das Risiko, dass Kunden nicht, weniger oder verspätet zahlen – kann innerhalb der Risk Engine errechnet werden. Für Banken ist dieses Risiko besonders gefährlich, da auf eine vertraglich zugesicherte Leistung des Kunden gebaut wird.

Wie immer gilt natürlich auch der Grundsatz: Nach dem Stresstest ist vor dem Stresstest. Von März bis Juli 2022 nimmt die Europäische Zentralbank einen Klimastresstest vor. Es wird überprüft, inwieweit die Kreditinstitute auf Risiken durch den Klimawandel und den Übergang hin zu einer emissionsneutralen Wirtschaft vorbereitet sind.